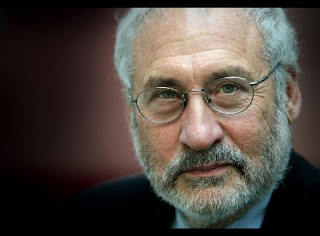

JOSEPH STIGLITZ PARA A FOLHA, DE NOVA YORK

O melhor que se pode dizer sobre 2009 é que o ano poderia ter sido pior e que recuamos da beira do abismo no qual parecíamos destinados a cair no final de 2008; e que 2010 quase certamente será melhor para a maioria dos países do planeta.

O mundo também aprendeu algumas lições preciosas, ainda que a custo pesado para a prosperidade atual e futura -custos desnecessariamente pesados se levarmos em conta que já deveríamos tê-las aprendido. A primeira dessas lições é a de que os mercados não são capazes de autocorreção. De fato, na ausência de regulamentação adequada, tendem ao excesso.

Em 2009, vemos uma vez mais o motivo. A mão invisível de Adam Smith muitas vezes pareceu realmente invisível, porque não estava lá. A defesa de seus interesses próprios pelos banqueiros (ou seja, a cobiça) não conduziu ao bem-estar da sociedade; não serviu nem mesmo aos interesses dos acionistas e dos detentores de títulos dos bancos.

Tampouco serviu bem aos proprietários de casas, que as estão perdendo; aos trabalhadores que perderam seus empregos; aos aposentados que viram desaparecer a poupança com que contavam para suas pensões; e aos contribuintes que tiveram de pagar centenas de bilhões de dólares para socorrer os bancos.

Sob a ameaça de um colapso de todo o sistema, a rede de segurança -cuja função é ajudar os indivíduos desafortunados a enfrentar as dificuldades da vida- foi generosamente estendida aos bancos comerciais e até mesmo a bancos de investimento, seguradoras, montadoras de automóveis e financeiras de automóveis. Jamais tanto dinheiro foi transferido de tantos para tão poucos.

Estamos acostumados a imaginar que o governo transfira dinheiro dos prósperos para os pobres. Mas aqui foram os pobres e os remediados que transferiram dinheiro aos ricos. Os contribuintes, já sobrecarregados, viram o seu dinheiro -cujo objetivo seria ajudar os bancos a realizar empréstimos de modo a que a economia pudesse sobreviver- sendo usado para pagar bonificações e dividendos desproporcionais.

Dividendos deveriam representar um quinhão dos lucros; nesse caso, representaram apenas um quinhão da benemerência governamental. A justificativa era que, com o resgate dos bancos, por mais desordenado que fosse o processo, se tornaria mais fácil retomar os empréstimos. Não foi isso o que aconteceu. Na verdade, o que aconteceu na prática foi a transferência do dinheiro dos contribuintes para instituições que os vinham explorando havia anos por meio de empréstimos predatórios, juros usurários sobre os cartões de crédito e tarifas sem transparência.

O resgate expôs uma profunda e generalizada hipocrisia. Aqueles que pregavam a contenção fiscal quando as propostas se referiam a modestos programas de assistência social aos pobres passaram a apelar ruidosamente pela implementação do maior programa de assistência social do mundo.

Os que defendiam a virtude da “transparência” característica dos mercados abertos terminaram criando sistemas financeiros tão opacos que nem os bancos eram capazes de compreender seus balanços. E o governo se viu induzido a se envolver em formas cada vez menos transparentes de resgate a fim de encobrir sua generosidade para com os bancos. Os que defendiam a “prestação de contas” e a “responsabilidade” passaram a solicitar o perdão das dívidas do setor financeiro.

Mercados

A segunda lição importante envolve compreender por que os mercados muitas vezes não funcionam da maneira que deveriam. Existem muitas razões para que os mercados fracassem. Nesse caso, as instituições financeiras consideradas como grandes demais para falir tinham incentivos perversos: caso fizessem apostas arriscadas e obtivessem sucesso, ficavam com os lucros; se fracassassem, o prejuízo caberia aos contribuintes. Além disso, quando as informações são imperfeitas, os mercados frequentemente não funcionam bem e imperfeições de informação ocupam posição central nas finanças.

Fatores externos são altamente influentes: a quebra de um banco impõe custos aos demais, e as quebras no mercado financeiro impõem custos aos contribuintes e aos trabalhadores de todo o mundo.

Keynes funciona

A terceira lição é a de que as políticas keynesianas efetivamente funcionam. Os países como a Austrália, que implementaram programas de estímulo grandes e bem planejados com antecedência, saíram da crise mais rápido. Outros países caíram vítimas da velha ortodoxia defendida pelos feiticeiros das finanças que nos colocaram nessa enrascada.

Sempre que uma economia entra em recessão, surgem deficit, porque a arrecadação tributária cai mais rápido que os gastos. A velha ortodoxia dispunha que era necessário cortar o deficit -por meio de aumentos de impostos ou cortes de despesas- a fim de “restaurar a confiança”.

Mas essas políticas quase sempre resultaram em redução da demanda agregada, gerando quedas econômicas ainda mais profundas e perdas ainda maiores de confiança mais recentemente, quando o FMI (Fundo Monetário Internacional) insistiu em que elas fossem aplicadas no leste da Ásia, no final dos anos 1990.

Além da inflação

A quarta lição é que a política monetária tem funções que vão além do combate à inflação. O foco excessivo na inflação significou que alguns BCs tenham ignorado aquilo que estava acontecendo nos mercados financeiros de seus países. Os custos de uma inflação amena são minúsculos se comparados aos custos impostos às economias quando bancos centrais permitem que bolhas de ativos cresçam sem controle.

A quinta lição é que nem todas as inovações resultam em uma economia mais produtiva e eficiente, quanto mais em uma sociedade melhor. Os incentivos privados importam e, caso estejam mal alinhados aos retornos sociais, o resultado pode ser um apego excessivo ao risco, um comportamento excessivamente imprudente e inovações distorcidas. Por exemplo: embora seja difícil provar, e muito mais quantificar, os benefícios de muitas das inovações de engenharia financeira dos últimos anos, os custos a elas associados -tanto sociais como econômicos- são aparentes, e enormes.

De fato, a engenharia financeira não criou produtos capazes de ajudar cidadãos comuns a administrar os riscos simples da posse de uma casa, e, em consequência, milhões de pessoas perderam suas moradias, e a probabilidade é que isso aconteça ainda a outros milhões de norte-americanos.

A inovação foi dirigida, em lugar disso, ao aperfeiçoamento da exploração de pessoas com nível inferior de educação e a contornar os regulamentos e padrões contábeis criados para tornar os mercados mais eficientes e estáveis. Como resultado, os mercados, que deveriam administrar riscos e alocar capital eficientemente, criaram riscos e cometeram erros absurdos de alocação.

Descobriremos em breve se as lições desta crise foram mais bem aprendidas do que aquelas que não absorvemos em crises anteriores. Lastimavelmente, a menos que os Estados Unidos e outros países industrializados avançados realizem progresso muito maior nas reformas de seus setores financeiros, em 2010 podemos nos ver forçados a encarar uma nova oportunidade para aprendê-las.

JOSEPH E. STIGLITZ é professor na Universidade Columbia e ganhou o Prêmio Nobel de Economia em 2001. Seu novo livro, “Freefall”, sairá em janeiro.

Tradução de PAULO MIGLIACCI

Nenhum comentário:

Postar um comentário